Chính sách thuế tại đất nước mới luôn là mối quan tâm của đa số nhà đầu tư, đặc biệt các anh chị hiện có cơ sở kinh doanh và tiềm lực tài chính mạnh. Hai câu hỏi phổ biến Khai Phú nhận được là:

- Kê khai thuế thế nào là hợp lý?

- Khi nào thì anh chị phải đóng thuế?

Để tìm hiểu thêm, mời anh chị xem qua bài viết sau cùng Khai Phú.

QUY TẮC THUẾ CƯ TRÚ MỸ

Anh chị sẽ trở thành cá nhân chịu thuế tại Mỹ nếu đáp ứng một trong các điều kiện sau đây:

- Anh/chị là công dân Mỹ;

- Hoặc có thẻ xanh Mỹ;

- Hoặc anh chị đã ở Mỹ vượt quá 183 ngày trong 3 năm qua

Khi chuyển đến Mỹ thông qua visa EB-5, các nhà đầu tư sẽ được cấp thẻ thường trú nhân hay còn gọi là thẻ xanh. Trong trường hợp này, thuế cư trú của Mỹ bắt đầu được tính vào ngày đầu tiên nhập cảnh bằng thẻ xanh, hoặc khi thẻ xanh được cấp nếu anh chị đã ở Mỹ. Tuy nhiên, thuế cư trú có thể bắt đầu sớm hơn đối với những người đã ở trên đất Mỹ. Điều đó còn tùy thuộc vào loại thị thực nhà đầu tư đang giữ trước khi nhận được thẻ xanh và số ngày đã ở Mỹ.

Khi là người giữ thẻ xanh, anh chị sẽ hiển nhiên được xem là cá nhân cư trú chịu thuế Mỹ, trừ khi một số trường hợp ngoại lệ đối với quy tắc cư trú được áp dụng hoặc anh/chị từ bỏ thẻ xanh.

Người giữ Thẻ Xanh hiển nhiên đã được xem là đối tượng bắt đầu chịu thuế cư trú Mỹ

NHỮNG NGOẠI LỆ THUẾ CƯ TRÚ MỸ

Quy tắc về thuế cư trú Mỹ cũng có một số ngoại lệ.

- Anh chị đang giữ thẻ xanh có thể yêu cầu quy tắc phá vỡ hiệp ước thuế. Trong trường hợp này, thu nhập sẽ được miễn trừ thuế Mỹ theo hiệp ước, miễn là anh/chị giữ vị trí quan trọng tại quốc gia mà Mỹ đã ký hiệp ước thuế.

- Một ngoại lệ khác áp dụng cho bài kiểm tra sự hiện diện, và nó có thể được cấp cho sinh viên. Nhiều nhà đầu tư đến Mỹ với dự định ban đầu là để học tập, sau đó mới quyết định ở lại trên cơ sở lâu dài và chọn định cư theo diện visa EB-5. Khi ở Mỹ theo thị thực du học, những ngày có mặt sẽ được loại trừ và không được tính vào công thức số ngày ở vượt quá 183 ngày. Thế nên, cá nhân đó được xem là người không cư trú tại Mỹ và chỉ phải chịu thuế của Mỹ đối với thu nhập và tài sản có nguồn gốc từ Mỹ. Việc miễn trừ này có thể được sử dụng cho nhà đầu tư diện visa EB-5 trong tối đa 5 năm.

THUẾ TRÊN TOÀN THẾ GIỚI

Tất cả cá nhân chịu thuế cư trú Mỹ, về cơ bản, bị đánh thuế trên toàn thế giới, điều đó có nghĩa là tất cả thu nhập phải được báo cáo ở Mỹ bất kể khoản thu nhập đó có nguồn gốc từ quốc gia nào. Tuy nhiên, có các cơ chế trong luật để tránh đánh thuế hai lần hoặc thậm chí tránh hoàn toàn việc đóng thuế.

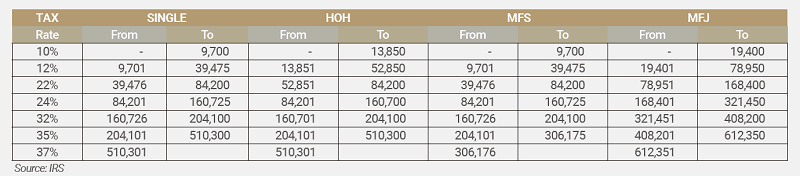

Hiện tại, thuế suất của Mỹ đối với thu nhập thông thường là từ 10% đến 37%. Thu nhập tùy thuộc vào từng mức thuế tùy thuộc vào tình trạng nộp đơn của người nộp thuế: người độc thân, chủ hộ gia đình (HOH), kết hôn có nộp đơn riêng (MFS) hoặc kết hôn có nộp đơn chung (MFJ)

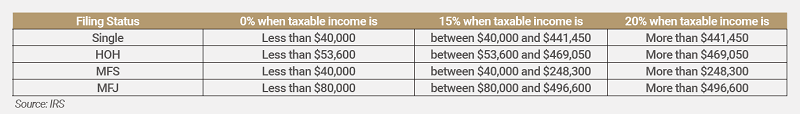

Thu nhập thông thường bao gồm tiền lương, tiền dịch vụ, tiền lãi, cổ tức, tiền thuê nhà, lãi vốn ngắn hạn, thu nhập thông qua công ty…Lãi vốn dài hạn áp dụng cho các tài sản nắm giữ trong hơn 1 năm và chịu mức thuế suất giảm, như hình dưới đây:

Mỹ cũng có thể đánh thuế thu nhập đầu tư ở mức 3,8% tùy theo mức thu nhập của người nộp thuế. Đây được gọi là thuế thu nhập đầu tư ròng. Ngoài thuế thu nhập liên bang, người nộp thuế có thể phải chịu thuế thu nhập của tiểu bang và thành phố, tùy thuộc vào nơi anh chị quyết định sống và làm việc tại Mỹ.

LÀM THẾ NÀO ĐỂ TRÁNH BẪY THUẾ VÀ GIẢM TỐI ĐA GÁNH NẶNG THUẾ THU NHẬP?

Có một số chiến lược có thể thực hiện trước khi bắt đầu thời điểm tính thuế cư trú Mỹ. Những chiến lược này có thể giảm thiểu gánh nặng thuế và đã được đúc kết sau khi đến Mỹ.

- Đẩy mạnh các sự kiện: các nhà đầu tư sở hữu cổ phiếu của các công ty nước ngoài và các công ty đó đã tích lũy lợi nhuận trong những năm qua, nhưng chưa phân phối cho chủ sở hữu. Ngoài ra, có thể có những tài sản gắn liền với lợi nhuận chưa bán được có thể thanh lý ngay. Anh chị nên đẩy nhanh các sự kiện như thế này để chúng xảy ra trước khi chuyển sang Mỹ, do đó tránh hoàn toàn việc đánh thuế ở Mỹ.

- Tăng cường cơ bản: Đối với các tài sản không thể bán trước khi trở thành công dân Mỹ và có lợi nhuận tích lũy chưa lấy được, anh chị nên có các chiến lược lập kế hoạch thuế để đưa giá trị chi phí của các tài sản này lên giá trị thị trường hợp lý trước khi bắt đầu thuế cư trú tại Mỹ. Do đó, việc anh/chị có bán tài sản trong tương lai sẽ không phải chịu thuế của Mỹ đối với những gì liên quan đến lợi nhuận tích lũy trước khi bắt đầu thuế cư trú. Chỉ có sự gia tăng giá trị sau khi bắt đầu thuế cư trú Mỹ mới phải chịu đóng thuế theo luật Mỹ.

- Các công ty nước ngoài: Cách xử lý của Mỹ đối với các công ty nước ngoài có thể được những người nộp thuế tại Mỹ lựa chọn. Điều này có thể giảm thiểu gánh nặng thuế bằng cách cho phép người nộp thuế cá nhân ở Mỹ bù thuế thu nhập mà công ty nước ngoài phải trả cho các cá nhân ở Mỹ. Cơ chế bù đắp này tránh được cái mà chúng ta gọi là “đánh thuế hai lần”, khi thu nhập bị chịu hai lần thuế ở những đất nước khác nhau. Nếu không có sự lựa chọn nào trước khi bắt đầu thuế cư trú ở Mỹ, anh chị có thể đã mất cơ hội áp dụng cách xử lý thuế có lợi hơn đối với thu nhập phát sinh từ các nguồn nước ngoài này.

- Các công ty nước ngoài được kiểm soát: Các công ty được kiểm soát bởi các cá nhân có kế hoạch đến Mỹ và trở thành công dân chịu thuế được xem là các công ty nước ngoài được kiểm soát. Đối với hình thức này, ngoài lựa chọn xử lý được đề cập phần trước, còn có tùy chọn hoãn thuế thu nhập ở Mỹ bằng cách thay thế một công ty của Mỹ, nếu thu nhập và lợi nhuận được tái đầu tư vào các hoạt động kinh doanh.

- Quỹ hỗ trợ nước ngoài: đây là đối tượng thường được lưu ý đặc biệt. Những công ty này thường được coi là Công ty Đầu tư Nước ngoài thụ động (Passive Foreign Investment Companies – PFIC) tại Mỹ. PFIC chịu thuế nặng – nếu không có lựa chọn đặc biệt nào được diễn ra, Mỹ sẽ đánh thuế thu nhập với mức thuế thu nhập cá nhân cao nhất trong giai đoạn mà người nộp thuế nắm giữ cổ phần của PFIC trong khi đang là công dân chịu thuế Mỹ. Thuế suất này hiện ở mức 37%.

QUY HOẠCH THUẾ BẤT ĐỘNG SẢN

Một khía cạnh khác đáng quan tâm khi chuyển đến Mỹ thông qua con đường EB-5 là thuế bất động sản. Người có thẻ xanh thường được coi là cư trú tại Mỹ. Do đó, tất cả tài sản trên toàn thế giới phải chịu thuế bất động sản và thuế cho tặng ở Mỹ. Thuế suất là 40% đối với tài sản trị giá hơn 1 triệu USD.

Nhà đầu tư Việt Nam đa số quan tâm đến thuế liên quan bất động sản

Hiện tại có cơ chế miễn trừ trọn đời khoảng 11,6 triệu USD mỗi người. Điều này có nghĩa là chỉ những tài sản có giá trị vượt ngưỡng này mới phải chịu thuế bất động sản và thuế cho tặng ở mức 40%.

Đối với các gia đình có khả năng tài chính mạnh, có nhiều chiến lược để loại bỏ tài sản khỏi thuế bất động sản và cho tặng của Mỹ nếu chúng được thực hiện trước khi chuyển đến Mỹ. Một trong nhiều lựa chọn là tặng tài sản cho người thụ hưởng trước khi chuyển sang Mỹ định cư. Một cách khác là các gia đình cũng có thể chọn mua chính sách bảo hiểm nhân thọ để chi trả cho trách nhiệm thuế bất động sản trong tương lai hoặc kết hợp tất cả các chiến lược này.

Do tác động tài chính đáng kể của thuế Mỹ đối với thu nhập và tài sản nước ngoài, việc lập kế hoạch trước khi chuyển đến Mỹ là bắt buộc và không bao giờ là quá sớm để bắt đầu. Một số chiến lược có thể cần được thực hiện ít nhất 2 năm trước khi có hiệu lực và được Sở thuế vụ liên bang (Internal Revenue Service) chấp nhận.

Khai Phú tổ chức Webinar Chương trình Định cư Mỹ & Úc

Cùng tìm hiểu thông tin và luật di trú Úc & Mỹ, duy nhất vào Webinar được tổ chức 9:00 – 12:00 sáng thứ 7, 25/07/2020. Diễn giả là các luật sư, chuyên gia di trú có bề dày kinh nghiệm trong ngành. Mời anh chị đăng ký tại đây.

Liên hệ với Khai Phú theo thông tin bên dưới để được tư vấn về chương trình đầu tư định cư Mỹ diện visa EB-5 cũng như các giải pháp về thuế khi định cư Mỹ.

KHAI PHÚ INVESTMENTS & MIGRATION

Văn phòng TP.HCM:

Tầng 34, Tòa nhà Bitexco Financial Tower, Số 2 Hải Triều, Quận 1.

Hotline: 0901 888 803 – (028) 6291 8889

Văn phòng Hà Nội:

Tầng 6, Tòa nhà Nhật Lâm, số 34 Hoàng Cầu mới, Quận Đống Đa, Hà Nội.

Hotline: 0901 888 830 – (024) 7108 9111